こんにちは!元公務員フリーランスのレイです。

当サイトをご覧いただきありがとうございます♪

皆さんは、自治体の税事務所の仕事内容をご存知でしょうか。

税金の仕事への世間のイメージは、残念ながらあまり良いものではありません。

クレーム対応への嫌煙などから、現役公務員でも希望する人は少ないです。

しかし、マンパワーが必要な部門のため、配属される人数はかなり多いといえます。

希望しなくても、配属されたら少なくとも数年は税務に従事せざるを得ません。

私も新規採用で配属されました。全く希望していませんでしたが…。

実際に某都道府県の税事務所で勤務した経験を踏まえて、税事務所での仕事内容を紹介します。

(概ね、区市町村にも通じる内容かと思います。)

✔公務員試験受験生(公務員志望者)

✔現役公務員で、税事務所での職務経験がない方

など、公務員の働き方や税務の仕事内容に関心がある方、ぜひご覧ください。

税務職員の身分(強い権限と重い責任)

部署にかかわらず、公務員には国家公務員法又は地方公務員法が適用されます。

労働関係法令の適用除外やプライベートも含む信用失墜行為の禁止など、通常の労働者とは異なる取扱を法で定められています。

このため、公務員というのは、本質的には、職業というより身分であると言えます。

税務に従事する公務員については、通常の公務員の身分に税務職員としての身分(権限と責任)が上乗せされています。

【責任】秘密を漏洩した場合の罰則:二年以下の懲役又は百万円以下の罰金

※地方公務員法は一年以下の懲役又は五十万円以下の罰金

希望してない上に重い責任を負わされるなんて、プレッシャーだなあ。

間違っても電車内など公共の場で仕事の話をしてはいけません!

税について行使する公権力は、他の行政処分と比較しても極めて強制力が強いものです。

その分、納税義務を負う住民等からの反発もあります。

強い使命感・責任感、説明力、交渉力、精神力が求められる部署といえます。

(本来は。実際はそうでもない人も多いですが…。)

税務の仕事は大別して2つ:課税と徴収

税務の仕事は、大別して「課税」と「徴収」に分けられます。

●徴収…税金の納入状況を管理し、未納の場合は納税交渉・滞納整理を行う。

課税部門の仕事

一言で「課税」と言っても、担当する税目(税金の種類)によって業務内容が異なります。

※課税証明の発行や課税に関する問合せ対応など共通する業務もあります。

▶申告納税方式の税目

所得税などの国税と同様に、納税者から提出された申告書に基づき課税を行います。

提出された申告書をチェックし、必要に応じて納税者に確認・修正等を行う。

基本的には、1年間を通じてこの繰り返しです(時期によって多少の繁閑あり)。

賦課課税方式の税目の事務に比べると、ルーティンワークの要素が強いといえます。

これらの税目を担当する職員には、

水を得た魚のように生き生きしながらスピーディ・正確に処理する人もいれば、

毎日同じような事務の連続に飽きてしまう人もいます。

なお、決算などの企業会計に関する知識を身に付けたい人には、法人住民税や事業税の担当はおすすめです。

▶賦課課税方式の税目

納税者の申告によらず、自治体が税額を決定し、通知された決定額を納税者が納める方式です。

自治体が税額を決定するといっても、イチから全て自治体で調査するとは限りません。

【例】

●個人住民税、個人事業税…所得税(国税)の情報を基に税額を決定

●自動車税種別割…納税者から申告書提出 & 一般財団法人自動車検査登録情報協会などから情報提供あり

自動車税種別割は申告納税方式じゃないのに、申告書の提出が義務なの?

道路運送車両法上の自動車登録をしている事実の申告なので、税額そのものの申告とは違うんだよ。

私が税事務所で担当していたのは賦課課税方式の税目でした。

賦課課税方式の場合、申告納税方式と比べると個別判断が必要な事案が多いです。

現地調査に行ったり、過去の事案及び判例・国の通知・法令解釈などを参照したりしながら、税額を決定していく。

個別の事案の分析・調査及び法令への当てはめを緻密に行える人に向いているでしょう。

なお、数年経ってから過去の課税誤りが発覚すると、後年の担当者に多大な迷惑がかります…。

真面目で優秀な職員ほど、過去のミスを発見して尻ぬぐいをするハメになりがち。涙

その場しのぎで杜撰な事務処理をするのはダメ・絶対。

徴収部門の仕事

徴収部門の仕事は、以下の3つに大別されます。

①の収入管理は、徴収と言っても滞納者との交渉はなく、納められた税金の管理や口座振替の手続き、納税証明書発行などの業務になります。

②と③が、「税の徴収」と聞いてイメージされる代表的なものですね。

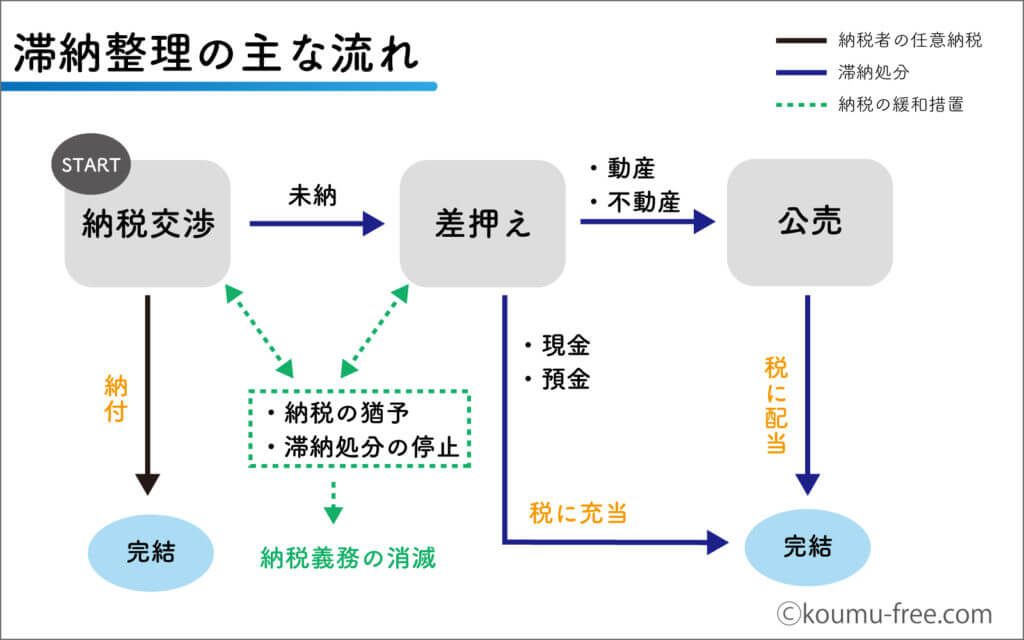

全体の大まかな流れを図にまとめてみました。↓

私がいた自治体では、滞納が発生してから数か月~1年前後の初期段階で対応する部署と、

1年以上経っても納税意思が感じられない困難事案に対応する部署が分かれていました。

前者には若い女性職員なども配属されていましたが、後者は心身ともに屈強な男性職員が主に配属されていました。

また、差押え後の公売の担当は、税務の中ではユニークな業務だと思います。

宝石や車、不動産などの写真を、いかに見栄えよくなるか工夫しながら撮影して、公売(オークション)にかける。

自治体外に不動産がある場合は、宿泊付きの管外出張をすることもあって、ちょっと羨ましかったです。

ヤフオクでも公売されています。結構掘り出し物が多いですよ!

実際には、差押え後~公売の準備中に納税されるケースが多く、「せっかく準備したのに公売が中止になった」と落ち込む担当者もいます。

しかし、あくまで目的は債権(税金)の回収です。

公売の準備が納税を促したのですから、中止されても決して無駄ではありません。

滞納整理の仕事は費用対効果が悪い?答えはNO!

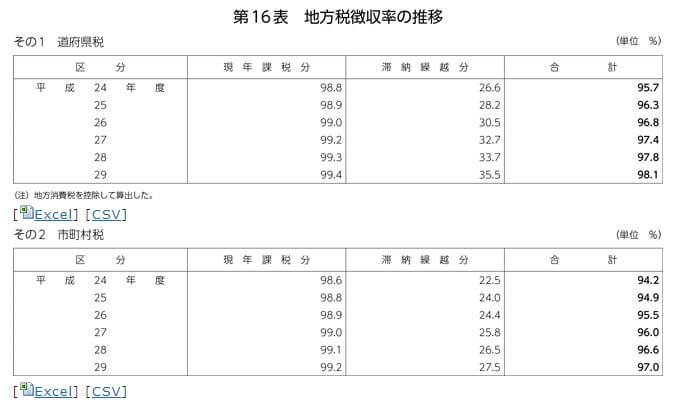

近年の地方税の徴収率は、下表のとおり、90%台後半となっています。

(画像引用元)総務省「平成31年度地方財政白書」

税収のうちどれくらいが、納税者が自発的に納めたものかは、上記の統計では公表されていません。

別の統計(総務省「道府県税の課税状況等の調べ」)を基に計算すると、税収の約9割が納期内納税、残りの数パーセントが滞納整理による収入となっています(平成29年度税収の全都道府県平均)。

法人関係税収の割合が高い(=納期内納税の割合が高い)場合は、滞納整理による収入割合は更に低くなります。

ある徴収部門の職員が嘆いていました。

これに対し、ある税事務所の所長がかけた言葉を紹介します。

「全ての納税者との公平性を保つため、言い換えると、きちんと納めた人に決して損をさせないためにも、しっかりと滞納整理を行う必要がある。」

滞納整理の仕事は、税務の中でもクレーム対応が多く、精神的に辛いものかもしれません。

ですが、多くの人の納税と、行政運営全体を支えている大切な業務だと言えます。

税事務所で働くメリット・デメリット

税務(特に税事務所)に従事するメリットとデメリットを、簡単にピックアップしてみました。

メリット

●住民対応に強くなる(説明力・交渉力やクレーム耐性が身に付く)。

●行政の財源である税への意識が高まる。

今後、AIによる自動化が、自治体においても総務部門を中心に進められていく見込みです。

また、産業振興など各種事業は、その時々の社会の状況に応じて新設・廃止していくものです。

これに対し、税の仕事の根幹は、古くは租調庸の時代から続き、未来永劫なくなりません。

職務で得た経験や知識が一過性では終わらないことは、公務員として活躍していく上で強みと言えます。

デメリット

●専門性が高いため、税以外の部門に異動した場合に経験を活かしにくい。

(出遅れても数か月で追いつけるので、他部門への異動はそこまで懸念しなくても大丈夫です。)

おわりに

上記で説明した税務の課税・徴収のほかに、以下のような活動も税事務所での仕事内容になります。

●小中学校に出向いての租税教室

●地域のイベントでの納税推進PR活動

希望していなかった税事務所への配属ですが、結果的には最初の配属先が税事務所でとても良かったと思っています。

特に、法律に強いということは、どの部署に行っても(+私生活でも)武器になりますよ。

この記事がどなたかのお役になれば幸いです。

最後まで読んでいただき、ありがとうございました!